Τα νέα δεδομένα του διεθνούς περιβάλλοντος έχουν να κάνουν με την ορατότητα επαφών Putin - Τrump για την ειρήνευση στο ουκρανικό μέτωπο, που έχει ήδη τραβήξει ανοδικά τις ευρωπαϊκές αγορές.

Μια τέτοια εξέλιξη θα αφαιρέσει την αβεβαιότητα και την ενεργειακή πίεση στην Ευρώπη, ενώ θα οδηγήσει και στην ανοικοδόμηση της Ουκρανίας.

Από την άλλη πλευρά οι διακυμάνσεις της Wall είναι η νέα παράμετρος αβεβαιότητας, καθώς αν γίνει μια διόρθωση με στόχο τις 5850 μονάδες για τον S&P δεν θα αφήσει ανέγγιχτες τις διεθνείς αγορές.

Η ελληνική αγορά δείχνει δυναμική, διασπώντας τις 1550 μονάδες με την ΔΕΗ να στοχεύει σε πρώτη φάση στην αντίσταση του μακροχόνιου υψηλού των 13,90 ευρώ.

Η Metlen επίσης, μετά από γρήγορη βραχυπρόθεσμη διόρθωση με νέα μπροστά, ανακτά βηματισμό με στόχο τα 35 ευρώ θα αποτελέσει το benchmark για την άνοδο του γενικού δείκτη.

Με νέα επίσης αναμένεται στον κλάδο των ΑΠΕ η Motor Oil που επιχειρεί σταθεροποίηση στα 21 ευρώ.

Η HelleniQ Energy μετά την ΔΕΗ έχει την καλύτερη συμπεριφορά από τις ενεργειακές από την αρχή του έτους, καθώς συνυπολογιζομένων των μερισμάτων και προμερισμάτων των τελευταίων 12 μηνών η τιμή της είναι στα 8,20 ευρώ, όχι πολύ μακριά από το επίπεδο των 8,8 ευρώ υψηλό του 2024 και παρά την υπερφορολόγηση και τις διακυμάνσεις στα margins των διυλιστηρίων. Όλα δείχνουν, παρά τις συντηριτικές δηλώσεις Σιάμισιη ότι μπορεί να καταστεί η πρώτη ελληνική εταιρία upstream στους υδρογονάνθρακες.

Η ανάλυση της AXIA προβλέπει μέσο EBITDA πάνω από 850 εκατ τα επόμενα χρόνια και εκτιμά ότι το προσαρμοσμένο για το 2024 θα είναι στα 926 εκατ με προσαρμοσμένα καθαρά κέρδη στα 360 εκατ.

Το μέρισμα ανά μετοχή για το 2024 εκτιμάται στα 0,85 ευρώ, που αναλύεται στα 0,20 προμέρισμα, 0,35 ευρώ από τον όμιλο και 0,30 από την πώληση της ΔΕΠΑ.

Για τα περιθώρια διύλισης εκτιμάται ότι η εξομάλυνση θα συνεχιστεί στα 12 δολ/βαρέλι το 2025 και στην συνέχεια θα ανέβει, το μάρκετιγκ θα συνεχίσει δυναμικά και τα πετροχημικά έχουν δει τα χαμηλά τους. Προβλέπει για το 2025 EBITDA 791 εκατ, καθαρά κέρδη 236,7 εκατ με βελτίωση των περιθωρίων και μέρισμα/μετοχή 0,6 ευρώ.

Η μετοχή του ΑΔΜΗΕ δείχνει ότι έχει προκαλέσει επενδυτικό ενδιαφέρον, καθώς οι ρευστοποίησεις μέχρι τα 2,6 ευρώ, την επανέφεραν στην συνέχεια στο επίπεδο των 2,8 ευρώ με την Eurobank Eq να έχει προδιορίσει σαν τιμή - στόχο τα 3,8 ευρώ.

Από τον κατασκευαστικό κλάδο αναμένεται να συνεχιστεί η ανοδική κίνηση της ΓΕΚ ΤΕΡΝΑ που πρέπει να θεωρείται βέβαιο ότι θα ξεπεράσει τα 20 ευρώ.

Πρέπει επίσης να επισημανθεί και η σταθερά ανοδική κίνηση της Quest, η οποία σαν άθροισμα των συμμετοχών της και των επιστροφών κεφαλαίων σε δυνητικό επίπεδο λαμβάνει μιαν απότίμηση μέχρι 8 ευρώ.

Έβδομο σερί ανόδου

Παρά την αυξημένη μεταβλητότητα που παρατηρήθηκε στο ξεκίνημα της εβδομάδας ο Γενικός Δείκτη κατάφερε να κλείσει για έβδομη συνεχόμενη εβδομάδα με κέρδη, ισοφαρίζοντας το σερί του 2024 (19 Ιανουαρίου έως τις 8 Μαρτίου).

Η αγορά έδειξε χαρακτήρα στις έξωθεν πιέσεις και ανέκτησε το χαμένο έδαφος με εμφατικό μάλιστα τρόπο ολοκληρώνοντας την εβδομάδα σε νέα φετινά υψηλά. Η κινητικότητα στο μέτωπο των εξαγορών και συγχωνεύσεων (Πειραιώς, ΓΕΚ, Motor Oil) καθώς και τα πρώτα δείγματα γραφής για το 2025 διατηρούν ψηλά το ενδιαφέρον της αγοράς περιορίζοντας το βάθος των διορθώσεων παρά την «απνευστί» άνοδο 100 μονάδων του Γενικού Δείκτη.

Από την άλλη πλευρά οι διακυμάνσεις της Wall είναι η νέα παράμετρος αβεβαιότητας, καθώς αν γίνει μια διόρθωση με στόχο τις 5850 μονάδες για τον S&P δεν θα αφήσει ανέγγιχτες τις διεθνείς αγορές.

Η ελληνική αγορά δείχνει δυναμική, διασπώντας τις 1550 μονάδες με την ΔΕΗ να στοχεύει σε πρώτη φάση στην αντίσταση του μακροχόνιου υψηλού των 13,90 ευρώ.

Η Metlen επίσης, μετά από γρήγορη βραχυπρόθεσμη διόρθωση με νέα μπροστά, ανακτά βηματισμό με στόχο τα 35 ευρώ θα αποτελέσει το benchmark για την άνοδο του γενικού δείκτη.

Με νέα επίσης αναμένεται στον κλάδο των ΑΠΕ η Motor Oil που επιχειρεί σταθεροποίηση στα 21 ευρώ.

Η HelleniQ Energy μετά την ΔΕΗ έχει την καλύτερη συμπεριφορά από τις ενεργειακές από την αρχή του έτους, καθώς συνυπολογιζομένων των μερισμάτων και προμερισμάτων των τελευταίων 12 μηνών η τιμή της είναι στα 8,20 ευρώ, όχι πολύ μακριά από το επίπεδο των 8,8 ευρώ υψηλό του 2024 και παρά την υπερφορολόγηση και τις διακυμάνσεις στα margins των διυλιστηρίων. Όλα δείχνουν, παρά τις συντηριτικές δηλώσεις Σιάμισιη ότι μπορεί να καταστεί η πρώτη ελληνική εταιρία upstream στους υδρογονάνθρακες.

Η ανάλυση της AXIA προβλέπει μέσο EBITDA πάνω από 850 εκατ τα επόμενα χρόνια και εκτιμά ότι το προσαρμοσμένο για το 2024 θα είναι στα 926 εκατ με προσαρμοσμένα καθαρά κέρδη στα 360 εκατ.

Το μέρισμα ανά μετοχή για το 2024 εκτιμάται στα 0,85 ευρώ, που αναλύεται στα 0,20 προμέρισμα, 0,35 ευρώ από τον όμιλο και 0,30 από την πώληση της ΔΕΠΑ.

Για τα περιθώρια διύλισης εκτιμάται ότι η εξομάλυνση θα συνεχιστεί στα 12 δολ/βαρέλι το 2025 και στην συνέχεια θα ανέβει, το μάρκετιγκ θα συνεχίσει δυναμικά και τα πετροχημικά έχουν δει τα χαμηλά τους. Προβλέπει για το 2025 EBITDA 791 εκατ, καθαρά κέρδη 236,7 εκατ με βελτίωση των περιθωρίων και μέρισμα/μετοχή 0,6 ευρώ.

Η μετοχή του ΑΔΜΗΕ δείχνει ότι έχει προκαλέσει επενδυτικό ενδιαφέρον, καθώς οι ρευστοποίησεις μέχρι τα 2,6 ευρώ, την επανέφεραν στην συνέχεια στο επίπεδο των 2,8 ευρώ με την Eurobank Eq να έχει προδιορίσει σαν τιμή - στόχο τα 3,8 ευρώ.

Από τον κατασκευαστικό κλάδο αναμένεται να συνεχιστεί η ανοδική κίνηση της ΓΕΚ ΤΕΡΝΑ που πρέπει να θεωρείται βέβαιο ότι θα ξεπεράσει τα 20 ευρώ.

Πρέπει επίσης να επισημανθεί και η σταθερά ανοδική κίνηση της Quest, η οποία σαν άθροισμα των συμμετοχών της και των επιστροφών κεφαλαίων σε δυνητικό επίπεδο λαμβάνει μιαν απότίμηση μέχρι 8 ευρώ.

Έβδομο σερί ανόδου

Παρά την αυξημένη μεταβλητότητα που παρατηρήθηκε στο ξεκίνημα της εβδομάδας ο Γενικός Δείκτη κατάφερε να κλείσει για έβδομη συνεχόμενη εβδομάδα με κέρδη, ισοφαρίζοντας το σερί του 2024 (19 Ιανουαρίου έως τις 8 Μαρτίου).

Η αγορά έδειξε χαρακτήρα στις έξωθεν πιέσεις και ανέκτησε το χαμένο έδαφος με εμφατικό μάλιστα τρόπο ολοκληρώνοντας την εβδομάδα σε νέα φετινά υψηλά. Η κινητικότητα στο μέτωπο των εξαγορών και συγχωνεύσεων (Πειραιώς, ΓΕΚ, Motor Oil) καθώς και τα πρώτα δείγματα γραφής για το 2025 διατηρούν ψηλά το ενδιαφέρον της αγοράς περιορίζοντας το βάθος των διορθώσεων παρά την «απνευστί» άνοδο 100 μονάδων του Γενικού Δείκτη.

Ωστόσο η μεταβλητότητα που εκδηλώθηκε έντονα στα μεγάλα «beta» της αγοράς υπενθύμισε στους συμμετέχοντες το ρίσκο που έχουν πλέον τα τρέχοντα επίπεδα ειδικά όταν ο διεθνής παράγοντας βρίσκεται σε αδυναμία (δασμοί, αποτελέσματα, κλπ). Η συνέχεια δεν θα είναι εύκολή καθώς οι περισσότεροι θετικοί καταλύτες έχουν ενσωματωθεί στις αποτιμήσεις και το ενδιαφέρον θα αποκτήσει πιο επιλεκτικό χαρακτήρα ακολουθώντας ενδεχομένως τα επιμέρους εγχώρια νέα.

Στο εξωτερικό η εβδομάδα ξεκίνησε με πτώση εν μέσω ανησυχιών για κλιμάκωση του εμπορικού πολέμου, παρόλα αυτά οι αγορές ανέκαμψαν γρήγορα μετά την είδηση της αναβολής της επιβολής δασμών σε Μεξικό και Καναδά. Ενώ η αβεβαιότητα παραμένει σχετικά με μια νέα δέσμη εμπορικών κυρώσεων που θα αφορά και την Ευρώπη προς το παρόν υπάρχει μια αίσθηση ανακωχής στις αγορές.

Οι δείκτες της Wall Street παρά την αρχική πτώση δεν έχασαν την επαφή τους με τα ιστορικά υψηλά παρά το ότι οι επιδόσεις των «Magnificent Seven» δίνουν μικτά σήματα ακολουθώντας την ροή νέων από την δημοσίευση των αποτελεσμάτων.

Αν και η δημοσίευση των αποτελεσμάτων συνεχίζεται, σημείο αναφοράς την ερχόμενη εβδομάδα είναι η ανακοίνωση του δείκτη τιμών καταναλωτή για τον Ιανουάριο την προσεχή Τρίτη με τις εκτιμήσεις της αγοράς να αναμένουν μηνιαία αύξηση 0,3% τόσο για τον ονομαστικό όσο και για τον δομικό πληθωρισμό έναντι 0,4% και 0,2% αντίστοιχη αύξηση το Δεκέμβριο του 2024.

Οι δείκτες της Wall Street παρά την αρχική πτώση δεν έχασαν την επαφή τους με τα ιστορικά υψηλά παρά το ότι οι επιδόσεις των «Magnificent Seven» δίνουν μικτά σήματα ακολουθώντας την ροή νέων από την δημοσίευση των αποτελεσμάτων.

Αν και η δημοσίευση των αποτελεσμάτων συνεχίζεται, σημείο αναφοράς την ερχόμενη εβδομάδα είναι η ανακοίνωση του δείκτη τιμών καταναλωτή για τον Ιανουάριο την προσεχή Τρίτη με τις εκτιμήσεις της αγοράς να αναμένουν μηνιαία αύξηση 0,3% τόσο για τον ονομαστικό όσο και για τον δομικό πληθωρισμό έναντι 0,4% και 0,2% αντίστοιχη αύξηση το Δεκέμβριο του 2024.

Αποφόρτιση οι ταλαντωτές - Σημεία πώλησης ο MACD

Τεχνικά ο Γενικός Δείκτης ξεκίνησε την εβδομάδα με ένα μεγαλοπρεπές καθοδικό χάσμα τιμών (1.549 – 1.530) για να χτίσει εκ νέου σταδιακά μια κίνηση προς τα υψηλά 14 ετών. Το κλείσιμο της αγοράς στην περιοχή των 1.550 μονάδων αν και διατηρεί τις πιθανότητες για συνέχιση του ανοδικού κύματος θα χρειαστεί περισσότερες δυνάμεις για την υπέρβαση των διαδοχικών αντιστάσεων που καλείται να αντιμετωπίσει η αγορά ως την ζώνη των 1.580 μονάδων.

Παρά το γεγονός ότι οι ταλαντωτές πήραν μια σημαντική ανάσα αποφόρτισης από τα υπερτιμημένα επίπεδα διαπραγμάτευσης της προηγούμενης Παρασκευής, η γρήγορη πτώση της Δευτέρας δεν πέρασε απαρατήρητη από τον MACD ο οποίος για πρώτη φορά μέσα στο 2025 έχει γυρίσει σε θέση πώλησης. Αντίθετα το υπόλοιπο σύστημα των κινητών μέσων παραμένει αγορασμένο με την πρώτη στήριξη πλέον να εντοπίζεται στις 1.505 μονάδες.

Η εικόνα της αγοράς δεν είναι αρνητική η δυναμική ωστόσο της ανόδου μετά από ένα τόσο μεγάλο σε διάρκεια ράλι τιμών θα απαιτήσει ισχυρότερες συναλλακτικές δυνάμεις για τις οποίες η αγορά δεν έχει δείξει ως τώρα ότι έχει συστηματικό βηματισμό. Μια ήπια συσσώρευση τιμών είναι ένα πιθανό σενάριο την ερχόμενη εβδομάδα απορροφώντας ενδεχομένως τους κραδασμούς μιας απόλυτα φυσιολογικής κατοχύρωσης κερδών.

Η περίοδος της ανακοίνωσης της κερδοφορίας του δ’ τριμήνου στις ΗΠΑ εισέρχεται στην τελική της ευθεία. Μέχρι στιγμής, το 61% των εταιρειών του S&P 500 έχουν δημοσιεύσει αποτελέσματα, με το 77% να υπερβαίνει τις προσδοκίες για τα κέρδη, γεγονός που υποδηλώνει τη συνέχιση της δυναμικής των προηγούμενων τριμήνων. Από τις «επιδραστικές» εταιρίες απομένει η NVIDIA (26/2) ωστόσο και την επόμενη εβδομάδα αναμένονται με ενδιαφέρον τα εταιρικά κέρδη των McDonald’s (10/2), Coca Cola, Gilead (11/2), Robinhood (12/2), Coinbase και Airbnb (13/2).

Στο εσωτερικό η Coca Cola HBC το πρωί της ερχόμενης Πέμπτης (13/2) θα ανακοινώσει τα μεγέθη του 2024, το μέρισμα της χρήσης και την προοπτική του 2025. Τέλος το βράδυ της Τρίτης θα γνωρίζουμε αν θα υπάρχουν αλλαγές στην σύνθεση του MSCI μετά την τακτική τριμηνιαία αναθεώρηση των δεικτών.

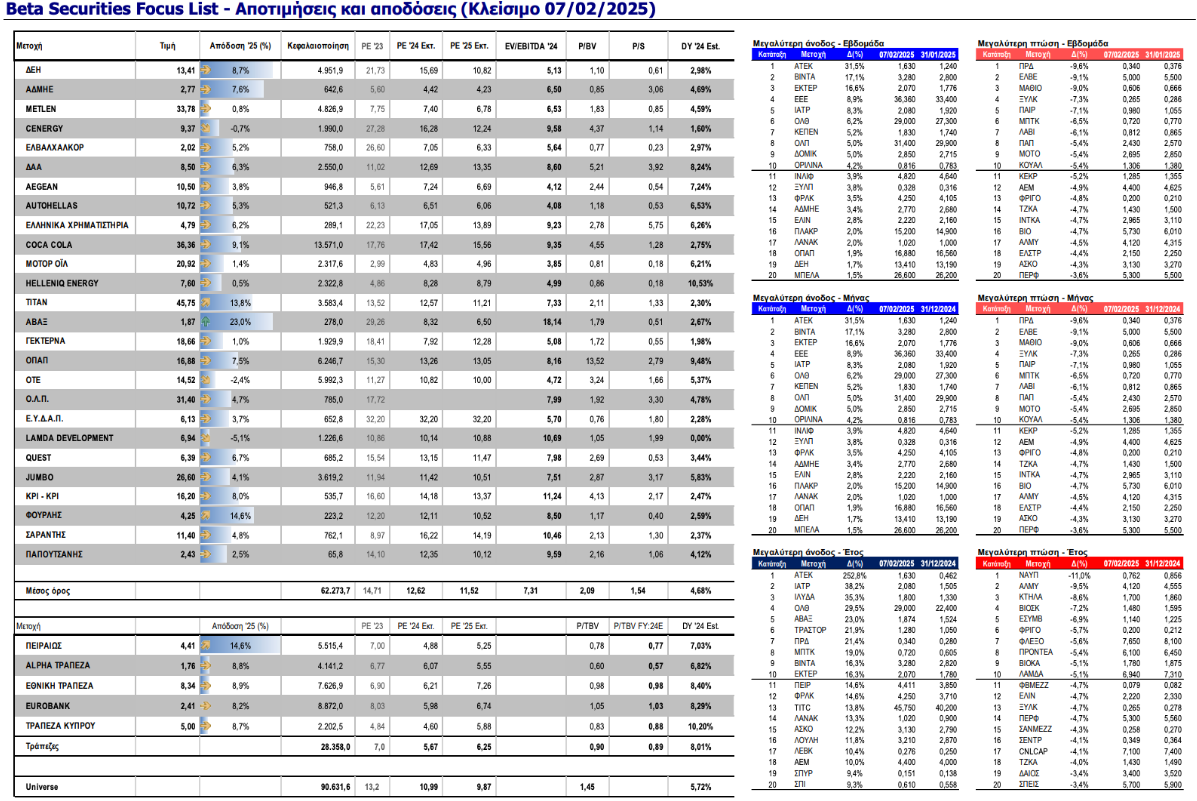

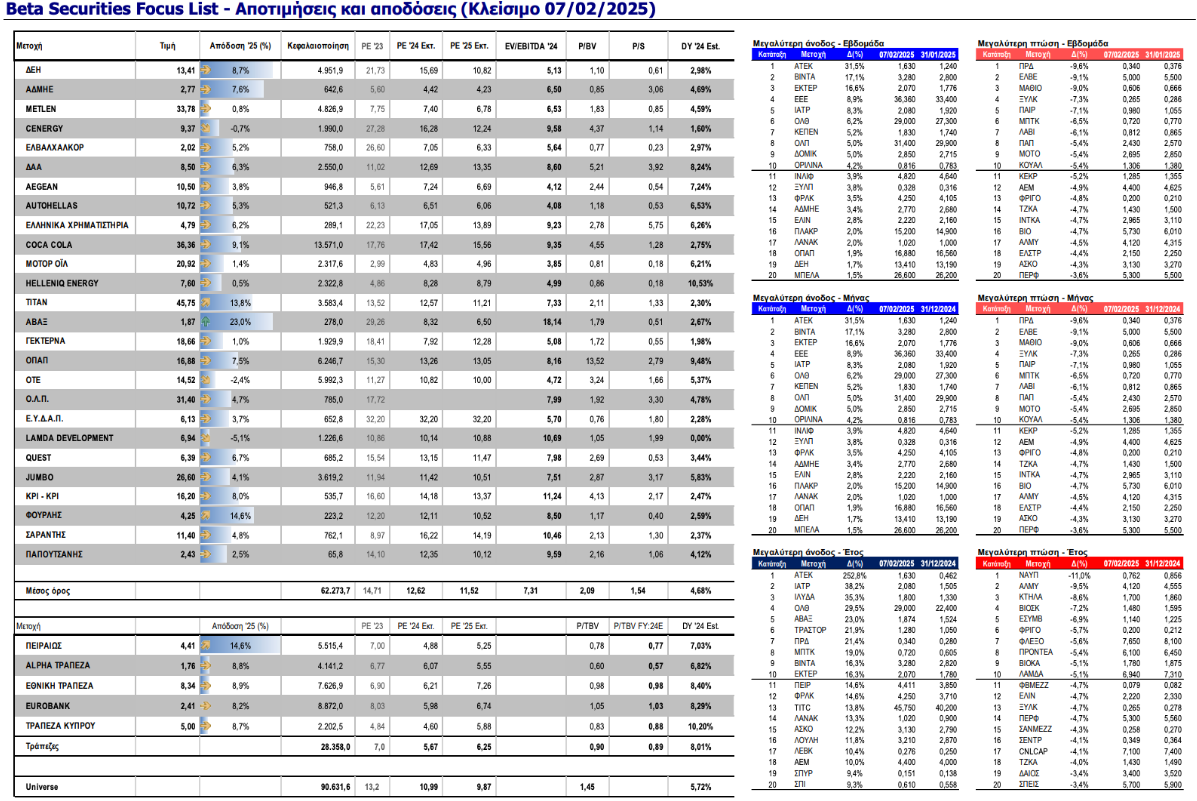

Oι αποτιμήσεις

www.worldenergynews.gr

Στο εσωτερικό η Coca Cola HBC το πρωί της ερχόμενης Πέμπτης (13/2) θα ανακοινώσει τα μεγέθη του 2024, το μέρισμα της χρήσης και την προοπτική του 2025. Τέλος το βράδυ της Τρίτης θα γνωρίζουμε αν θα υπάρχουν αλλαγές στην σύνθεση του MSCI μετά την τακτική τριμηνιαία αναθεώρηση των δεικτών.

Oι αποτιμήσεις

www.worldenergynews.gr